新冠病毒 (COVID-19) 疫情爆發至今,大家從一開始的無視或恐慌,到逐漸能夠理解與因應,甚至「超前部署」並相互支援。在 AppWorks Accelerator 總共 376 支活躍新創的生態系中,我們也看到許多新創團隊夥伴,除了迅速採取遠距工作、強化數位行銷等戰術調整之外,面對可能持續一段時間的國際移動限制、總體經濟蕭條、銷售業績下滑,紛紛重新思考策略佈局,為長期抗戰做好準備。其中,最為關鍵的,莫過於資金的節流與開源。

節流,為了活下來

疫情重創全球經濟,環環相扣,各行各業都難以倖免。儘管我們相信多數創業者有能力化危機為轉機、更能夠在整體產業加速數位轉型的這個關頭,扮演重要推手。但是,在此之前,景氣低迷、資金緊縮,勢必率先影響新創的市場擴張與營收成長。對於「十個鍋子九個蓋、燒錢總比賺錢快」的新創團隊來說,第一個本能的反應必定是「求生」,第一個浮上腦海的字眼必定是「Runway」,也就是「手上的資金,到底還能撐多久」?

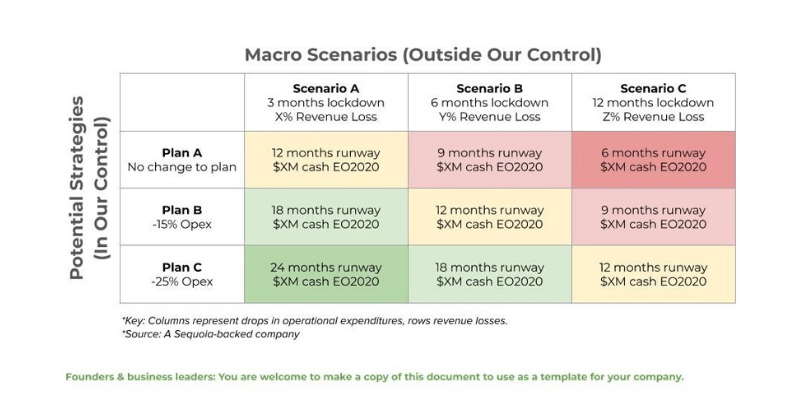

對此,紅杉資本 (Sequoia Capital) 提出了以下這張圖表,幫助團隊在面對未知、毫無頭緒的情況下,作為初步的參考。

圖表來源:紅杉資本

圖表的橫軸,是指無法控制的外在情勢,以封城或類似的防疫隔離管制 (Lockdown) 導致營收損失 (Revenue Loss) 的時間與金額比例來判斷;縱軸則是團隊針對營業費用 (OpEx) 可能採取的節流方案,據此精打細算,在哪一種情境、搭配哪一種節流方案,才能夠勉強撐過這一關。當然,這一題數學並不難,究竟要如何具體落實「提升效率、精簡成本」,才是真正考驗創業者的智慧。尤其,疫情發展變幻莫測,團隊的決策也是牽一髮而動全身,即便預先設想了種種情境、方案、配套措施,仍然必須適時進行滾動式檢討與調整,才可能應變得宜。

舉例來說,我們都知道「人才」是新創團隊最重要的資產,而人事成本也往往成為所有運營成本當中負擔較重的部分。在面臨龐大資金壓力的當下,刪減人事成本看似能最快解決生存問題,近期確實也陸續看到國內外新創團隊大幅裁員的消息。但是,裁員真的是所有選項當中最必要的嗎?當團隊的產品設計、服務模式、行銷策略,為了因應疫情間接造成的市場板塊位移與消費行為改變,而必須有所調整,此時人員的配置又該孰輕孰重?即便裁員作為一個選項,是否符合當地法律規定 (「非法資遣」萬萬不可,各國法院實務也大多要求資遣只能作為最後手段 (Last Resort),此外也要注意有些政府紓困方案設有「不得減薪或裁員」的條件)?資遣費用的預估,會不會影響最終決定?而一旦作成決定,離職同仁權益如何保障?整體團隊士氣能否維護?人才流失對短、中、長期競爭情勢又產生哪些影響?這一切的一切,都需要依照個案狀況通盤評估,絕對不只是數學而已。

開源,才能長得壯

在受到疫情衝擊、營收銳減的情況下,新創事業尋求開源的方式,不外乎政府補助、民間貸款、以及向投資人募資。其中,政府與各金融機構已經陸續推出減稅、補貼、降息等因應措施,團隊可以自行參考。只是,這一類「救急不救窮」的方案,目的在於「紓困」,不在「振興」,也只能被歸類是為了「活下來」的糧草補給。

至於近期詢問度很高的國發基金「受 COVID-19 影響新創事業投資專案」,雖然基於法令規定,「外觀上」是投資入股 (不是補助或可轉債),「程序上」也必須踐行修章與增資發行特別股,但因為「本質上」屬於過渡性質的短期紓困,國發基金要求兩年或相當期限的回贖權,團隊在「心態上」寧可當作一筆低利貸款加以申請與運用 (國發基金建議特別股股息以年息 1.5% 為原則),不必太過擔心股權稀釋或影響將來募資,反而建議積極制訂「還款」計畫,仔細評估兩年期限是否符合實際,執行回贖的資金來源如何調配,是否有提前、延後或分期回贖的需要,甚至從這個過渡專案,銜接到國發基金其他正式投資方案的可行性,讓政府的美意發揮真正效益。

相對而言,團隊如果認同「攻擊才是最好的防禦」,疫情過後不只要「活下來」、還期待能夠「長得壯」,則仍然必須仰賴靈活的募資規劃。所謂「靈活」,就是認清現實,一方面理解市場面對全球疫情這樣的系統性事件,會在估值上作出反應,另一方面避免簽署不切實際的合約條款,導致營運卡關,甚至傾家蕩產:

接受估值系統性折價

估值修正 (Valuation Correction) 本身是一個中性、健康的概念,針對團隊估值被不當高估或低估的情況,以正確的方式重新檢視。雖然,估值調降在某些個案中,表達了投資人對團隊經營能力的負評,甚至是作為拯救團隊的最後一搏。然而在疫情衝擊總體經濟環境的現實下,可以預期新創事業的估值,在全球與區域市場會經歷一波通案的重新校準 (Recalibration)。畢竟對投資人來說,上一輪投資模型所依據的市場假設,都必須因應外在情勢變動而加以調整。

此時,創業者應該更為關心自己估值被調降的原因,究竟是前者 (個案、自己沒做好) 還是後者 (通案、大環境不佳) 成分居多。建議團隊以同一市場的競爭團隊,或不同市場的同類型團隊作為參考基準 (Benchmark) 加以觀察、比較或推估,一方面用以判斷投資人提出的估值修正與市場行情是否相當,一方面作為與投資人談判的初步基礎。

同時別忘了,估值調降如果發生在新一輪募資,意味著股價下修 (Down Round)。團隊以往拿到投資意向書 (Term Sheet) 後,很容易閉著眼睛就跳過的「反稀釋」(Anti-Dilution) 條款,例如常見的廣義加權平均 (Broad-Based Weighted-Average) 公式,或是投資人穩贏不輸的完全棘輪 (Full-Ratchet) 公式,可以趁這個機會好好認識。

但是,數學公式從來不是創業者最該煩惱的問題。當股價下修、啟動反稀釋條款,創業者更應該注意的是,投資人對創辦人、對團隊,是否仍然維持高度的信心。在 Down Round 的談判裡,這樣的信心,應該要反映在重新整理過的股權結構表 (Cap Table) 當中,也就是創辦人 (以及核心團隊) 應該要擁有合理的持股比例。

簡單來說,因為既有投資人的持股,會透過反稀釋的數學計算來補足,創辦人的普通股,卻沒有這樣的權利。一旦創辦人持股比例因此受到過度壓縮,不足以提供激勵誘因,反而將造成雙輸的後果。此時,可以協調既有投資人放棄或減少反稀釋的執行,甚至另行提高員工選擇權方案 (ESOP) 的比例,這也是對團隊有信心的投資人,通常會樂於採用的選項。

換句話說,在 Down Round 發生的時候,創辦人用清楚的遠見、負責的規劃與積極的行動,來說服投資人挺你,才是上上之策。等到非得動用「Pay-to-Play」這種投資人之間相互牽制的條款 (約定當既有的投資人不跟投,就強制喪失某些特別股權利),才能確保足夠的資金進帳,恐怕已是積重難返。

拒絕不切實際的合約條款

2008 年金融海嘯的經驗告訴我們,全球性的經濟衰退,可能直接反映在新創事業出場 (包括被併購與公開市場發行) 機會減少、時間拉長、金額降低、流動性受限;於此同時,投資人承受風險的意願,也可能趨於保守、投資條件更加嚴格。同樣的場景,此刻正在重演。因此,實務上,我們會看到投資協議出現某些不切實際的條款。以下是最常見的三大誤區:

第一大誤區:賭市場

條款:有別於前述國發基金的回贖機制,具有政策性目的,在一般募資的時候,投資人所要求的回贖權 (Redemption Right),是指當投資人未能順利出場取得原始投資與預期報酬的情形下,創業團隊同意以較高甚至加倍價格買回投資人持股。回贖條款雖然是常見對於投資人在消極面的保護 (Downside Protection),然而,特別是面臨疫情打亂市場步調與營運規劃的當下,新創團隊更不能因為需錢孔急或過度樂觀,而忽略與投資人協商放寬出場門檻。

解法:建議新創在投資人要求增加回贖權時,同步爭取合理調整原先設定的出場年限與市值等條件,也可以溝通分期回贖。尤其注意最多只能同意由公司來回贖,或允許公司協調第三人承購,避免由創辦人或團隊個人連帶保證。這些細節都要事先溝通清楚、安排妥當,才能避免在措手不及的情況下被迫回贖股份,使得鉅額回贖款項直接造成公司或個人的龐大現金缺口。

第二大誤區:賭人性

條款:單一投資人要求針對特定股東會決議事項具有否決權 (Veto Right)。如此一來,即便議案按照章程表決通過,只要該投資人反對,便無法執行。像是增資發行新股或增減董事席次等決策,如果必須取決於單一投資人同意與否,甚至可能嚴重阻礙後續募資規劃,或影響其他投資人的投資意願。

解法:建議團隊爭取提高投資人否決權的門檻。例如,必須特別股持股過半才能否決特定議案,讓持股過半的多數投資人為重大營運決策把關,避免單一投資人意志凌駕於多數持股,更能符合公司整體利益。此外,哪些決議事項必須納入、哪些特殊情況應該例外排除,都是新創可以與投資人具體溝通的項目。

第三大誤區:賭身家

條款:當現金流問題急迫,許多團隊選擇發行可轉債 (Convertible Note) 作為下一輪募資前的過渡性融資措施 (Bridge Loan),或是延緩前述估值修正問題的權宜之計。此時投資人可能要求無論執行哪一種轉換條件,都有權任意決定轉換一部份或全部的本金成為持股,然而,如此一來,團隊本身難以掌握在何時或何種情境下,投資人會拒絕全部轉換,導致團隊必須加計利息還款,因而增加了違約 (還不出錢來) 的風險。如果投資人進一步要求公司或個人擔保,更將造成團隊與創辦人莫大的壓力。

解法:建議團隊爭取投資人在特定條件下,必須轉換本金的全部 (而非一部份),並且務必避免以個人財產擔保公司債務。當然,各種不同的「債轉股」條件設計、到期日、利率,與能否提前還款等約定,也都需要審慎評估與協商。

如果說募資是一門藝術,疫情下的募資,大概就是一場魔術了。不過,創業者也不要灰心,其實所有合約條款的協商,都是雙方相互折衝與取捨 (Give and Take) 的結果,當新創希望投資人在某些權利讓步,投資人便可能期待有更優惠的價格,或增加相對應的停損機制。事實上,專業的投資人並不介意新創針對具體情況提出客製化的合約條款。基於這樣的理解,便有機會為自己爭取到合理的條件。當然,也別忘了「時間」往往對團隊不利,募資過程的每一天,資金水位都在直線下降,團隊的壓力只會愈來愈大、籌碼愈來愈少,唯有及早啟動募資佈局,面對前述種種交易條件,才有談判的餘裕。

結語

疫情下的募資,真的比較難嗎?如果你是先天不良的新創,確實應該誠實面對疫情帶來「擇優汰劣」的結果,從失敗的經驗中獲得啟發與再造。但如果你是戰神型的創業者,外在的困境正能考驗並突顯出你愈挫愈勇的韌性 (Resilience)。所謂「A smooth sea never made a skillful sailor.」 (平靜的海面無法造就高超的水手) 不只是老生常談,像 AppWorks 這類長線思考、資金無虞的投資人,反而更積極在尋找萬中選一、能看清自身處境、擅於權衡協調、勇於異軍突起的創業者,並給予他最大的信賴與支持。

最後,卻也最重要的,是提醒所有在疫情下募資的創業者:「資金入袋才算數」。這一點,在平常時期的募資,本來就是第一鐵律,如今身處非常時期,外在環境瞬息萬變,更要時時刻刻提醒自己,就算 Term Sheet 談得愉快、就算董事會和股東會一秒拍板、就算投資協議簽署順利、就算修章過程毫無困難,你的募資還不是你的募資。唯有資金入袋,才是真正「Deal Closed」。

許多創業夥伴都有這樣的感覺,新冠病毒這隻超級黑天鵝,好像把 2020 年第一季 (甚至第二季?) 直接變不見了。這當中,有些創業者選擇把時間凍結,期待冬眠結束還有春天;有些創業者選擇把時間快轉,彎道超車,加速奔向終點線。無論如何,面對這前所未見的局面,請始終記得,你不是孤軍奮戰,在新創圈,還有許許多多團隊正與你經歷相同處境,大家不僅要努力活下來,也要長得高又壯。

資料來源:

https://buzzorange.com/techorange/2020/04/21/covid-19-startup/

https://www.inside.com.tw/article/19581-Startup-Fundraising-under-covid-19

https://meet.bnext.com.tw/articles/view/46351?fbclid=IwAR3wgnh05XDmOh_lmjUXT7L04UahcQMnx0DKUnKHo1rRmnNtNGeYHKvJpZc

https://money.udn.com/money/story/5612/4508276

https://www.businessweekly.com.tw/business/blog/3002710